회생계획 인가 전 매각 성사 기대

임차료 인하 협상도 M&A 플러스

네이버·GS·한화 등 후보로 거론

“상법 개정… 인수자 찾기 쉽지 않아”

기업회생절차에 들어간 홈플러스의 대주주 MBK파트너스가 회사 매각을 위해 출자금 2조 5000억원을 포기하겠다는 결단을 내리면서 홈플러스 매각 가능성에 관심이 쏠린다. MBK 측은 회생계획 인가 전 인수합병(M&A)의 성공 사례를 들며 가능성을 기대하고 있으나, 상법 개정이 예고된 상황에서 인수 기업을 찾기가 쉽지 않을 거라는 전망도 나온다.

15일 업계에 따르면 MBK와 홈플러스는 지난 13일 회생법원에 인가 전 M&A 승인을 요청했다. MBK는 2015년 재매각 목적 기업 인수(바이아웃) 방식으로 홈플러스를 7조 2000억원에 인수했지만 오프라인 유통업 부진 등으로 10년째 매각에 실패했다.

법원이 지정한 조사위원인 삼일회계법인은 홈플러스의 부동산 가치는 높지만 영업실적이 나빠 계속기업가치보다 청산가치가 높다고 분석했다. MBK는 청산을 피하고 회생을 계속하기 위해 ‘인가 전 M&A’를 마지막 돌파구로 택했다.

인가 전 M&A는 종전 지분(구주)을 매각하지 않고 신주를 발행해 인수자가 이를 사는 형태로 진행된다. MBK는 보유 중인 홈플러스 보통주 2조 5000억원어치를 전량 무상 소각해 매각가를 낮추기로 했다. 협상에 따라 홈플러스 매각가가 1조원 밑으로 내려갈 수 있다는 전망도 나온다.

홈플러스가 진행해온 임차료 인하 협상도 M&A에 긍정적이다. 삼일회계법인의 보고서에 따르면 홈플러스의 임차료 조정 결과 11개 점포의 연간 임차료가 614억원에서 455억원으로 줄어드는 등 건물주별로 10~50% 인하에 합의했다.

잠재적 인수 후보자로는 네이버와 GS, 한화 등이 거론된다. GS리테일은 기업형 슈퍼마켓(SSM) 업계 1위 사업자로, 홈플러스가 지난해 슈퍼마켓 부문 분할 매각을 시도했을 때 인수 제안을 받았다.

다만 업계에선 인수자 찾기가 쉽지 않을 것이란 시각도 있다. 유통업계 관계자는 “홈플러스는 부채 규모가 너무 큰 데다, 상법이 개정되면 홈플러스를 인수한 상장 기업의 주주들이 문제 제기에 나설 가능성이 높다. 인수하는 게 만만치 않을 것”이라고 말했다.

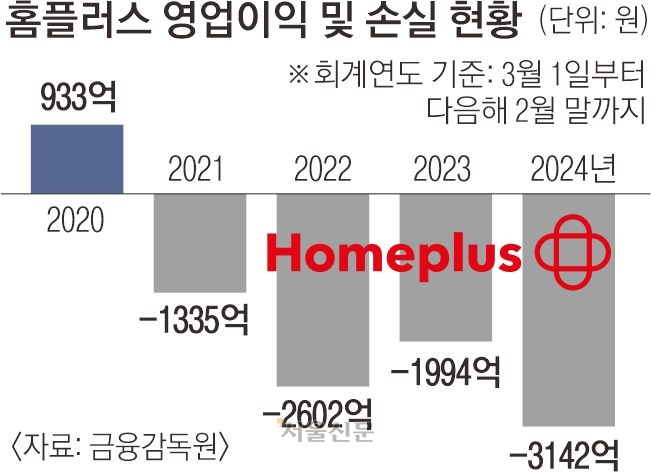

홈플러스의 2024회계연도(2024년 3월~2025년 2월) 영업손실 규모는 -3141억원으로 전년 대비 57.5% 늘었다. 2021회계연도 이래 4년 연속 적자다. 1년 내 현금화가 가능한 유동자산은 8578억원인 데 반해 유동부채는 2조 6499억원으로 3배가 넘는다.

2025-06-16 21면

Copyright ⓒ 서울신문 All rights reserved. 무단 전재-재배포, AI 학습 및 활용 금지